算力(异构算力)正在成为无可争议的AI基础设施之王。而作为其中核心数据交互单元的光模块,无疑正是“算力天使”般的存在。

在全球整个AI算力产业链分工上,“算力天使”正是当下中国的比较优势板块。毋论英伟达还是Meta,都在这一细分领域离不开它的中国产业链伙伴。

在本轮轮全球AI大浪潮中大放异彩之前,中国光模块集团军,实则已经默默布局出海长达10年以上的时间,如今的成功,不是一朝一夕股价的爆发,而是对过去战略选择与敢为人先的正向回馈。

2024年企业家的共识是只有走出去才有广阔的天地,但出海相对出省出市,难度完全不是一个级别的,具体究竟该如何做大家都是面面相觑心里发虚,日本历史经验的石头都已经快被翻了个遍,借鉴意义着实不小。但如果国内有行业能够提供相关经验,则是一份更加可以直接抄的作业。

在这一朴素想法的指导下,我们不仅需要向外、同时也向内求索。结果是令人欣慰的,自下而上盘点下来,国内有一些细分行业其实已经完整的演绎过出海的因与果,我们有必要在以后的研究中择要展开。

因此,内观之下,国内的光模块行业正是一个独特的窗口。

01

走向台前的光模块

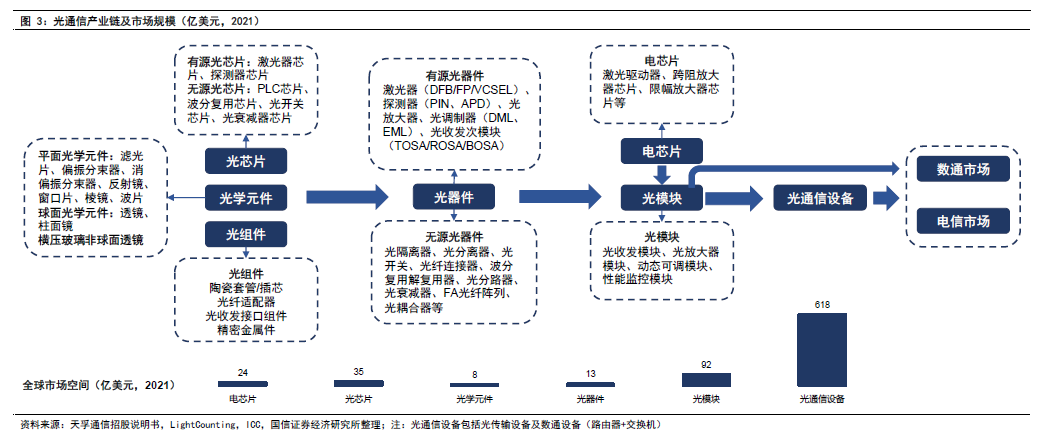

2年前,你要是问一个投资人什么是光模块,大概会得到语焉不详、顾左右而言他的回复;毕竟,以前光模块完全属于光通信产业链中可有可无的存在,市场规模小、产业链位置低,全球市场空间不超过100亿美元,龙头公司的毛利率也低于30%。

但要是现在你跟一个投资人探讨光模块,他可以跟你从400G讲到1.6T的代际升级,还能够从可插拔、LPO讲到CPO的结构变化,还可以顺带聊聊硅光、薄膜铌酸锂的技术变迁,甚至给你科普VCSEL和EML激光器的区别。

在全球的AI热潮中,国内的光模块行业毫无疑问就是武松一样的存在,成为AI算力中除GPU、HBM、网卡、交换机之外,最不可或缺的硬件组成部分。光模块也成为过去一年中A股最硬的赛道,没有之一。

目前,国产光模块三杰中际旭创、天孚通信和新易盛,市值分别达到1400亿元、600亿元、550亿元,其中龙头中际旭创从市值上超越此前全球光模块行业第一Coherent(最近市值630亿元左右),正式登顶全球一哥的位置。在最新的1.6T光模块上,预计中际旭创将成为全球第一家能够量产出货的,不仅仅是规模体量,其在技术上也取得了领先。

但实际上今天的盛宴,要得益于十年前还无人问津的光模块行业龙头企业们,便开始义无反顾的走上了出海升维之路。种什么样的种子开什么样的花,当年出海的十年寒窗无人问,今朝的一举成名天下知。

当然,跳脱出AI与光模块行业之外,本文尝试探讨这个行业是如何靠死磕出海而取得成功的,将具有更广泛的示教意义。

02

十年出海路:浪成于微澜之间

1.从产业链最低端做起,后慢慢站稳脚跟

光模块,作为电信和数通网络中实现光电转化的核心功能模块,其实算得上一个比较成熟的行业。早年间中国由于通信发展滞后,光模块行业一直处于落后状态,在2010年时,全球前十大光模块企业榜单中无一例外全是海外品牌。

我们光模块行业发展的元年在2000年左右,通过承接外企对光模块简单的封装测试业务开始切入;彼时,国内光模块行业可以说是处于鄙视链的最低端,,任谁也不会想到20年后将引领全球。

行业的转折点发生在2015年前后,随着美国云计算时代的逐步开启,光模块产品升级到40G,而北美的云厂商从设备商捆绑采购转向直采模式,这就打破了已有的光模块产业链格局,让排在后排的小弟们终于有了机会。

在这轮浪潮中,出现了两个显著的变化:1)国产企业的快速崛起;2)国内机制灵活的民营企业拔得头筹。

中际旭创等国产光模块企业正是在40G时期快速崛起,而又通过100G、400G等产品代际升级强化追赶优势;作为结果,北美传统光模块厂商纷纷败退,到了2022年,在全球光模块前十榜单上,国产企业占据了7位,分别是中际旭创、华为、光迅科技、海信、新易盛、华工科技、索尔思光电。

民营企业如中际旭创、新易盛等,在发展早期由于论资排辈无法成为国内光通信的核心供应商,反而意外促成了他们在海外的蓬勃发展,而光迅科技、华工科技这种老牌国资龙头,虽然也享受到行业发展的红利,但明显在增速上掉下队来,光迅科技更是痛失国产光模块第一的宝座。

2.全方位的国际化,用努力实现弯道超车

在这一轮史诗级的反超中,复盘来看民营光模块企业做的最成功的战略选择就是出海。

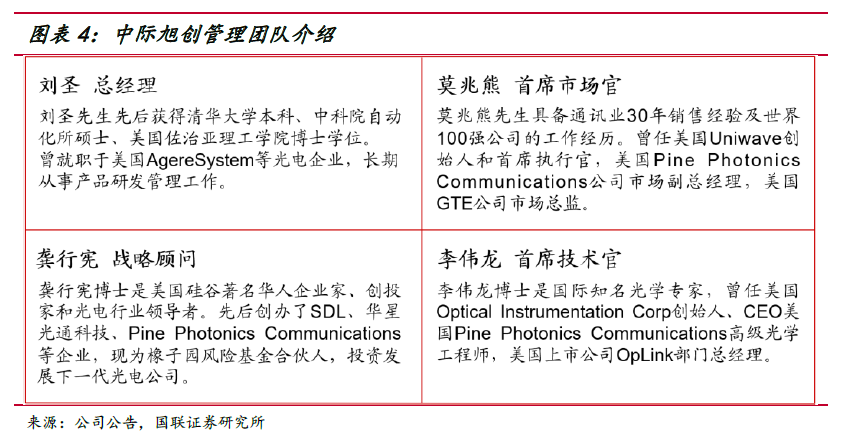

以中际旭创为例,的核心光模块子公司旭创科技成立于2008年,当年完全是一个名不见经传的后起之秀。但短短数十年时间,我们看到旭创在出海上做了全方位布局,最终实现了逆袭。

关键战略第一步:抓住海外需求。2011年,成立的第4年,旭创科技嗅到了行业转型的机会,彼时北美云计算厂商开始大力投资建设数据中心,开始需求更高速的40G光模块产品;因此在市场主流产品还是10G和20G的时候,旭创全力研发了40G的光模块产品。到2011年,公司的40G产品成为第一家通过谷歌验证的,当年营收即突破亿元大关。

关键战略第二步,绑定海外key person。在云计算时代,谷歌一直都是公司的第一大客户,后来又拓展Meta、亚马逊也成为公司的重要客户,在北美的布局日臻完善。除此之外,由于突出的执行力和产品力,2014年第一大客户谷歌与旭创关系更进一步,谷歌成为旭创的股东,甚至是谷歌在中国的第一笔投资,直到2021年谷歌才逐步减持退出。

关键战略第三步,全球产能布局。2019年公司定增16亿元,用于100G和400G光模块产能建设;2021年,定增27亿元,用于产能扩建。经过几轮扩建,旭创的国内产地已经包括江苏苏州、安徽铜陵、四川成都等,海外产能包括中国台湾、泰国,已经实现了全球布局,顺应全球化再平衡的大趋势了。在中际旭创的努力之下,国内的光电中心不再仅仅局限于武汉、西安,而是实现了全球化布局。

关键战略第四步,适应出海的组织架构。经过多轮的调整,旭创的高管、核心研发人员的全球化比重越来越高,大部分核心高管具有国际化视野和工作经历。

拆解后不难发现,中际旭创的出海之路完全不是一场毫无准备的慌不择路,而是深思熟虑后的系统化提升,从产品、产能、人才、架构等四个方面,为其全球化战略做了全方位的适配。

这才使得作为行业吊车尾的旭创,抓住了云计算和AI的两波大机会,实现了不可思议的大超越。失败可以随随便便,但从来没有成功是一蹴而就的。

除了中际旭创之外,不少国内公司光模块企业也都做了类似的出海动作。比如新易盛和天孚通信也都在东南亚建立了产能。海外资产收购方面,新易盛还收购过海外资产Alpine Optoelectronics,天孚通信收购日本TFF株式会社,光库科技收购Lumentum的铌酸锂资产。

近几年,天孚通信的海外战略也是取得显著的效果,尤其是在2021年为英伟达定增募投高速光引擎项目,像极了10年前旭创为了谷歌死磕40G光模块。随着AI带动数据中心光模块飞速迭代,天孚一跃成为英伟达的核心供应商。

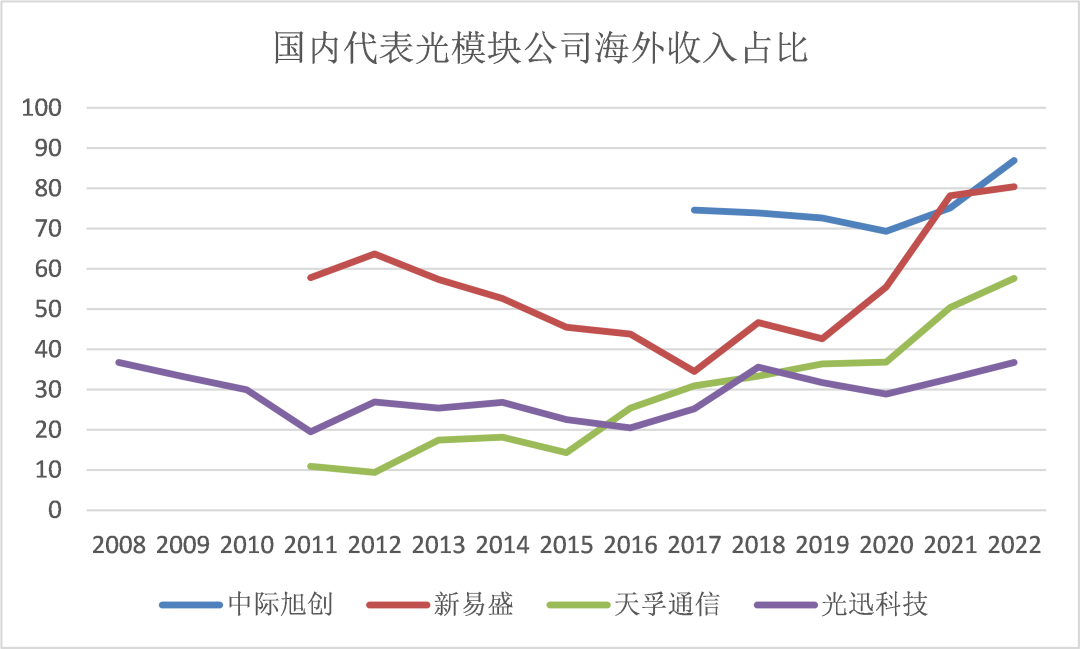

作为结果,国内光模块企业的海外表现非常突出。根据可统计的数据,中际旭创和新易盛海外收入占比超过80%;而从无源器件转型光引擎的天孚通信,海外收入比例提升最为明显。市场相应也奖励了这两个在出海战略上最优秀的选手。

这其中也有一个相对的反例,那就是当年的老大哥光库科技,由于背靠烽火通信,日子过的相当不错下并没有很强的危机意识,对海外市场的关注度显然滞后,这就导致其海外收入占比跟随海外需求的波动而波动,最终丢掉国内第一的位置也就不足为怪了。

3.从模仿到超越,领先于国际同行

其实,国内光模块企业通过布局海外的收获,不仅仅只体现在收入占比、产能规模上。在逐渐壮大的同时,国内光模块龙头公司在效率、技术方面,也顺带实现了产业升级。

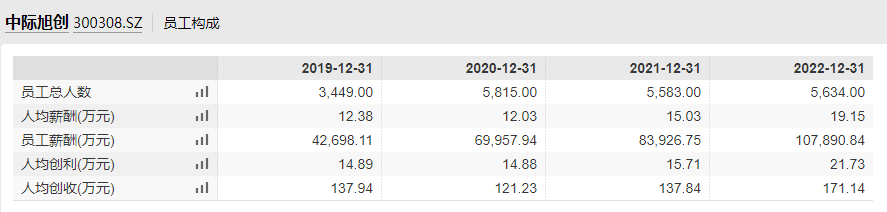

效率方面,简单的从人均创收角度来看,在2022年,中际旭创的人均创收就高达170万元,到2024年更是有望超过人均300万元,从人均创收角度也实现了对Coherent的超越,而旭创的人均工资据估计只有Coherent的1/3不到;工程师红利得到了淋漓尽致的体现。

03

启示:从战略选择到模型重构

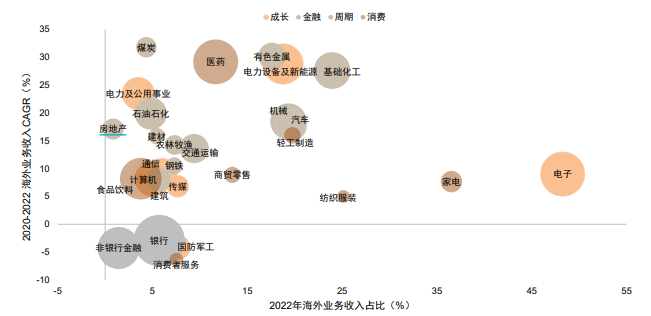

从全局来看,大部分国内行业的出海之路,仍然处于前夜。根据中金公司统计的上市公司数据口径,除了家电和电子外,国内其他行业的海外收入占比都低于30%,超半数的行业甚至低于10%。对于上市公司尚且如此,体量更小的未上市公司,出海无疑是更大的挑战。

未知总会带来恐惧。当大家在聊产能出海、品牌出海、商业模式出海、供应链出海等等各种新鲜名词的时候,企业家群体难免陷入无处着手的焦虑之中。

当上一轮竞赛逐渐落下帷幕,出海又让大家站在新一圈的起跑线上。究竟应该怎么从被动适应到主动转型,从摸石头过河到全方位升级换代?我们不妨可以向国内同行取取经,国内类似于有光伏、通信设备、光模块、智能手机、叉车、轮胎等等行业,都已经在出海上做出了不错的成绩。

以本文分析的光模块行业为例,在从内卷的国内市场走向海外、从原有国内市场空间延展至全球市场过程中,我们看到了实实在在的价值重估。他们给出的最大启示是出海战略不止是口号,也绝对不是简简单单的战略转型,而是需要落实到客户拓展、产能布局、产业链、管理层甚至股权结构的全方位重构。

出海战略下的模型重构,无疑是一场蜕变般的新生,极度痛苦但又极有意义。

请登录后查看回复内容