作者 | 王亚静 编辑 | 蛋总

美编 | 吴宜忠 审核 | 颂文

在厨房小家电市场竞争激烈之际,又一家厨具企业来到港交所门前。

3月8日,厨具品牌卡罗特有限公司(以下简称:卡罗特)向港交所递交招股书,法国巴黎银行、招银国际为联合保荐人。

递表港交所的4天前,卡罗特刚刚宣布派付股利1亿元,持有公司超98.6%股权的章国栋和吕伊俐夫妻,基本将这个“超级大红包”揽入了自己的口袋。

除章国栋、吕伊俐之外,夫妻二人的亲朋好友、合作伙伴也都或多或少地从卡罗特分得一杯羹或占有一席之地。

当过多关联方出现在招股书里,就不可避免地引发了外界对卡罗特的质疑,而这又将为卡罗特的IPO之路平添几分阻碍。

1

超一半收入来自美国,降价抢市场

相比于苏泊尔、九阳、小熊电器等国内知名品牌,卡罗特并不被国内消费者所熟知,这与其发展路径有关。

卡罗特的发展历程始于2007年,最初主要为海外品牌提供OEM服务(原始设备制造);2013年,转向发展ODM业务(原始设计制造商),不过都是为其它品牌代工。直到2016年,公司才建立了自己的品牌“卡罗特(CAROTE)”。

目前,公司的产品包括炊具(不粘锅、铸铁锅等)、厨房器具(厨房收纳盒、刀具、砧板等)、饮具(玻璃杯、马克杯等)、空气炸锅及电煮锅等其他餐具和厨房小家电。

随着“卡罗特(CAROTE)”品牌的建立,公司的发展重点就开始向自有品牌业务倾斜。

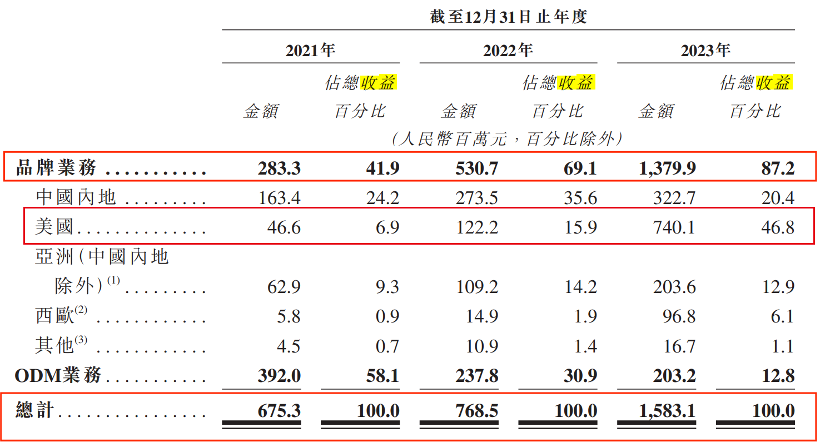

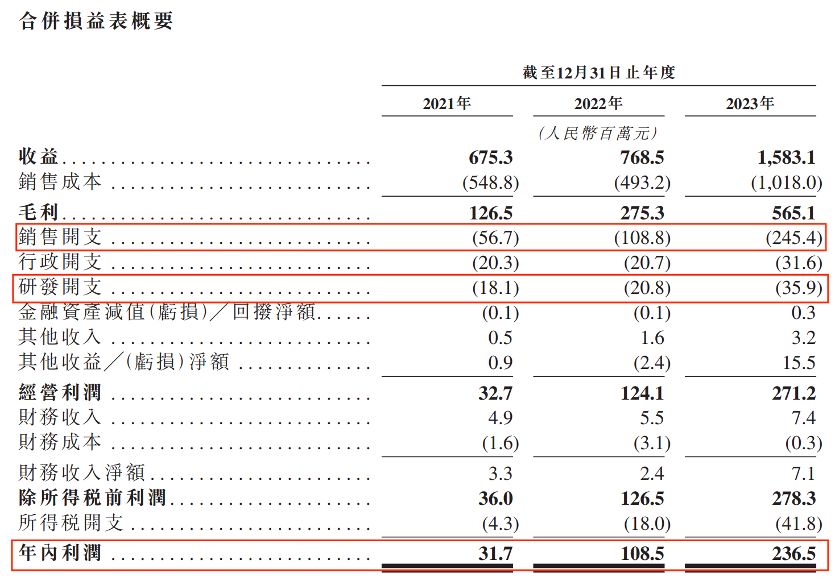

招股书显示,2021年至2023年,公司实现收入6.75亿元、7.69亿元、15.83亿元。其中,品牌业务的占比分别为41.9%、69.1%、87.2%。

不过,支撑起这一业绩的仍是海外市场。于2023年,76.6%品牌业务收入来自于海外市场。其中,美国市场起到了决定性作用。

2021年-2023年,来自美国的品牌业务收入分别为4660万元、1.22亿元、7.40亿元。以此计算,在2023年,这一数据同比上涨506%。

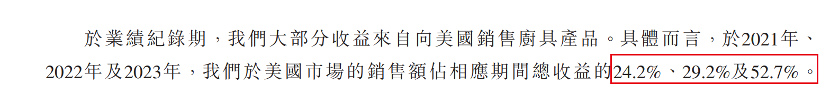

实际上,美国市场是卡罗特最主要的市场。招股书显示,2021年-2023年,于美国市场的销售额占相应期间总收益的24.2%、29.2%及52.7%。

而在中国内地市场,卡罗特表现平平。2023年,卡罗特在中国内地的品牌业务仅实现了3.23亿元收入,仅同比增长约18%,是在所有品牌业务区域中增幅最小的区域。

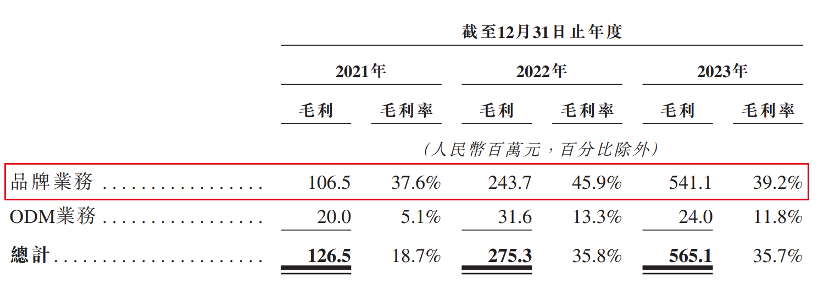

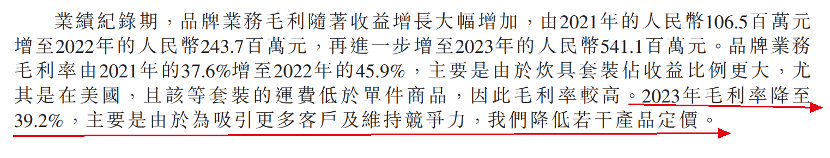

虽然目前业绩在保持增长,但卡罗特仍在为抢占更多市场而打“价格战”。2021年-2023年,品牌业务的毛利率分别为37.6%、45.9%及39.2%。

对于毛利率的下滑,卡罗特解释称,主要是由于为吸引更多客户及维持竞争力,降低若干产品定价。

目前来看,这尚未影响企业的利润表现。2021年-2023年,卡罗特的年度利润分别为3170万元、1.09亿元、2.37亿元。

长期来看,能够吸引消费者、投资者的,重点还是企业的创新能力、产品的核心竞争力,一味地打“价格战”可能会导致公司的利润空间被不断压缩,这并非长久之计。

但对于研发,企业并没有倾斜过多资源。2021年-2023年,企业的研发开支分别为1810万元、2080万元、3590万元。同期,投入的销售开支高达5670万元、1.09亿元、2.45亿元,每年几乎都在翻倍增长。

小厨房家电、厨具、饮具本就是一个更新迭代十分快速的市场,跟不上市场的节奏就意味着“掉队”,而卡罗特或许应该清楚,若想在产品上保持竞争力,研发必不可少。

2

高层关系错综复杂,关联交易较多

回到卡罗特自身的管理来看,这是一个妥妥的家族企业。

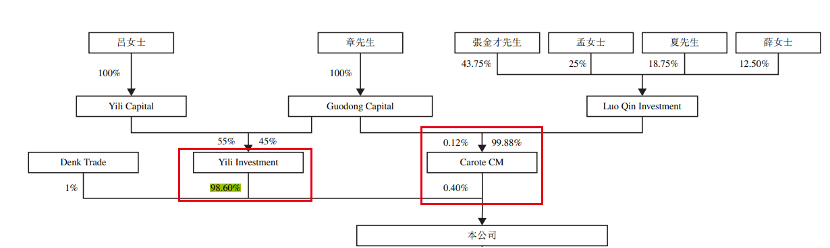

招股书显示,于最后实际可行日期,章国栋、吕伊俐夫妻的全资公司持有公司98.60%股权,另外,章国栋通过Carote CM持有公司小部分股权。其中,章国栋在公司任职董事会主席兼首席执行官、吕伊俐则担任执行董事兼首席产品官。

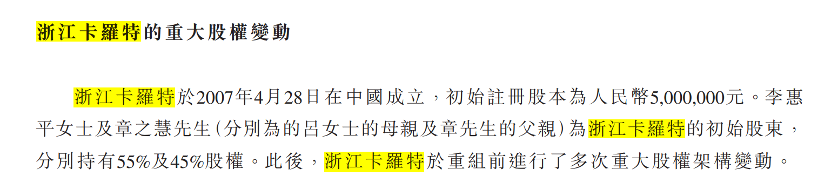

不过,卡罗特最早并非由章国栋、吕伊俐夫妻二人创立。2007年,吕伊俐母亲李惠平、章国栋父亲章之慧共同成立了卡罗特的一家主要附属公司浙江卡罗特,分别持股55%、45%。此后,二人纷纷交棒于各自子女。

作为“创二代”,章国栋与吕伊俐二人在2010年从澳洲格里菲斯大学毕业,次年4月,吕伊俐进入卡罗特工作,3个月后,章国栋入职。

在章国栋、吕伊俐夫妻治下,与之相关的关联交易较多。

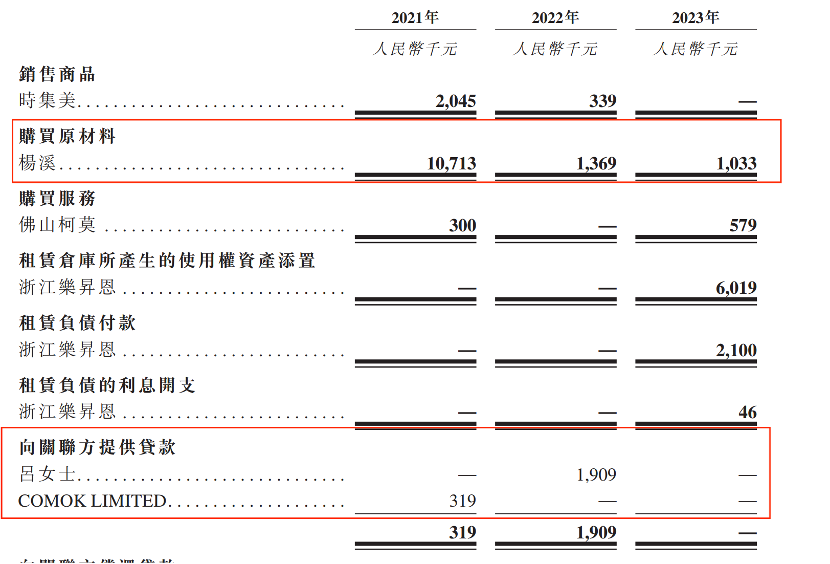

招股书显示,2021年-2023年,公司每年均向吕伊俐控制的杨溪购买原材料,金额分别为1071.3万元、136.9万元、103.3万元。

除此之外,2021年,卡罗特向章国栋持股的COMOK LIMITED提供贷款31.9万元;2022年,卡罗特向吕伊俐提供免息贷款190.9万元。

不仅如此,卡罗特还要连带为其亲属服务。

2021年,向吕伊俐近亲控制的时集美提供400万元免息贷款,这笔钱在2023年已偿还。

此外,2016年,吕伊俐表兄弟李志飞及吕伊俐近亲控制的信杰工贸向浙江泰隆商业银行借入贷款739万元;2018年,又自浙江稠州商业银行借入1200万元,浙江卡罗特担任上述贷款的担保人。

然而,李志飞及信杰工贸由于财务困难未能偿还贷款,作为担保人,卡罗特只得承担责任,偿还尚欠贷款余额。此后,由卡罗特偿还了贷款。

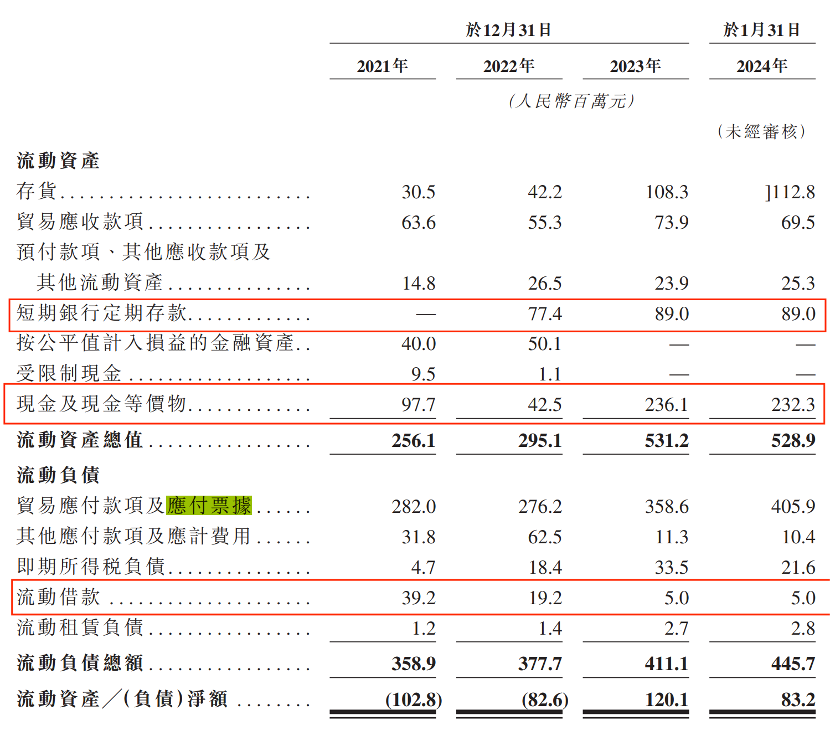

而此时的卡罗特正急需资金。2021年,公司从吕伊俐处借入一笔免息贷款约1850万元。于2021年年末,公司的流动借款相对较高,达到3920万元,公司解释称,这主要包括公司为购买地块提供资金而进行的贷款。

在卡罗特,除了章国栋夫妻和其亲属频繁出现,还有另一对夫妻存在。

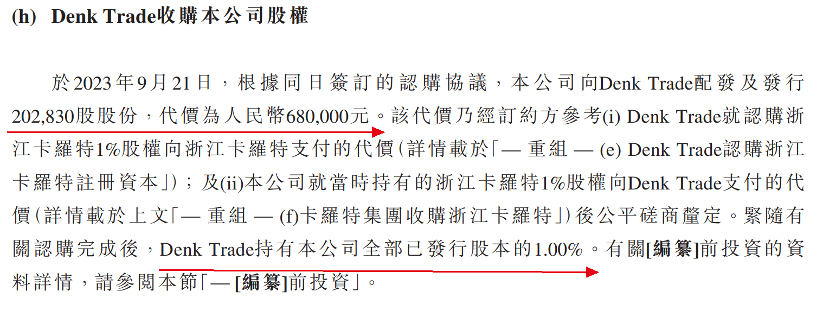

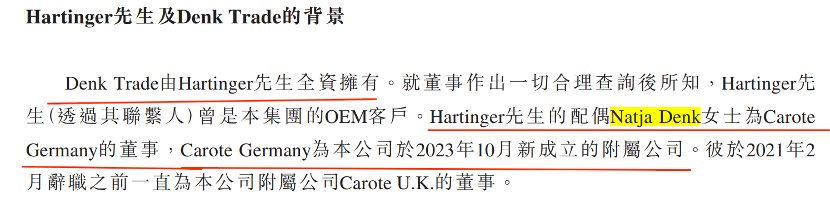

2023年9月,公司向Denk Trade配发20.28万股股份,代价68万元,认购完成后,Denk Trade持有公司1%股权。这是在卡罗特IPO前,引入的唯一外部投资者。

据悉,Denk Trade由Hartinger全资拥有,Hartinger(透过其联系人)曾是集团的OEM客户。Hartinger的配偶Natja Denk为Carote Germany的董事,而Carote Germany为卡罗特于2023年10月新成立的附属公司。

高层之间关联甚深、关联交易较多的现象之下,卡罗特又该如何获得投资者的信任?

3

上市前夕分红,章国栋夫妻狂揽上亿资金

卡罗特是一家有野心的企业。

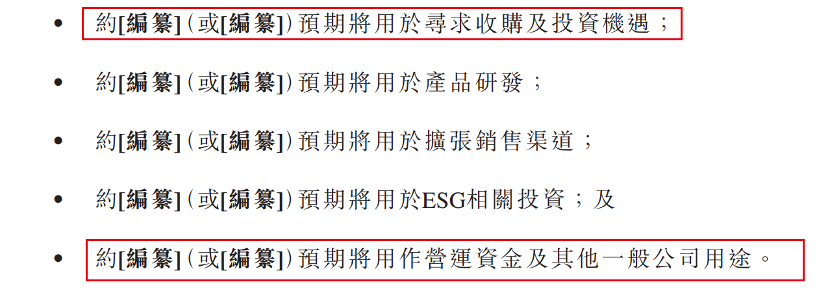

本次IPO,卡罗特并未披露具体募资金额,但明确了五项投资计划。其中,第一项用途就是拟寻求收购及投资机遇。

具体而言,卡罗特计划透过收购老牌知名炊具品牌或与其成立合资企业以增强品牌定位,从而打造高端炊具系列。与此同时,公司还计划收购或投资符合公司愿景的新兴炊具及家居用品品牌,以扩大产品组合。

仅从资金链来看,卡罗特并不是无法为此“买单”。截至2024年1月31日,公司的现金及现金等价物为2.32亿元、短期银行定期存款8900万元。同期,其流动借款不过才500万元。

正常来讲,卡罗特本可以去寻找合适的标的,但公司优先选择的还是充裕实控人的口袋。

在卡罗特向港交所递交招股书的4天前(即2024年3月4日),公司宣派股利1亿元。而作为持股超98.6%的实控人,章国栋、吕伊俐夫妻二人几乎分走了全部资金。

而在2022年,卡罗特还宣派了5000万元股利,这些资金也大多流入了章国栋、吕伊俐夫妻的口袋。

按照计划,公司将于上市前采纳一般年度股利政策,即在扣除任何并购的重大资本开支及成本后,每年宣派及派付不少于未来可分派净利润20.0%的股利。

在进行了大手笔分红之后,卡罗特又选择了募资补流。本次IPO募资的最后一项用途就是用作营运资金及其他一般公司用途。

上市前,先分红再募资补流的现象并不少见,但由此引发的争议也从未断绝。一方面,突击分红有可能会损害IPO后的股东利益;另一方面,这有上市“圈钱”之疑,募集资金的必要性难以合理说明。

从当前的客观情况来看,卡罗特的赴港IPO之路恐怕不是一条坦途。

请登录后查看回复内容