作者 | 王亚静 编辑 | 蛋总

阔别资本市场7年之后,“一代鞋王”百丽再闯港股。

3月1日,百丽时尚集团(以下简称:百丽时尚)递表港交所,美银证券、摩根士丹利为联席保荐人。

这已经是百丽时尚第二次冲击港交所。据港交所官网披露,早在2022年3月,百丽时尚就曾向港交所递交招股书,只不过招股书最终以“失效”告终。

从这些举动中,也不难窥见百丽时尚对于上市的执着。其实,对于百丽,高瓴资本创始人张磊寄予厚望。

此前,据《亚洲私募股权》报道,在高瓴基金四期的募集过程中,张磊在向LP们阐释百丽私有化一案的投资逻辑和回报预期时,曾描绘过一个“3倍回报”的路线图。

如今,终于到了检验成果的关键时期。这一次,长期“负重前行”的百丽时尚究竟能够交出怎样的一份答卷?

1

百丽的变与不变

当百丽时尚又一次来到港交所门前,就不可避免地走进媒体的聚光灯下。此前,每当外界谈及“百丽”的过往,都会其头上加上一顶帽子——“鞋王”。

严谨地说,如今赴港IPO的百丽时尚并不完全等同于此前人们所熟知的“百丽”。2017年,百丽国际私有化退市之后,业务进行了分拆,主要包括滔搏和百丽时尚。换言之,此次IPO的百丽时尚只是曾经的百丽国际的一部分业务。

不过,百丽时尚仍然担得起“鞋王”的名号。根据弗若斯特沙利文的资料,以2022年零售额计,百丽时尚以12.3%的市场份额位居中国时尚鞋履市场第一。

只不过,这个“第一”的光环终究还是掩盖不住百丽时尚的力不从心。

百丽的故事要从1981年说起,邓耀在这一年于香港成立了百丽国际的前身——丽华鞋业。在这之后,百丽经历了40余年的浮浮沉沉。

2013年之前,百丽品牌的鞋子出现在大街小巷,百丽国际曾经的管理层豪言“凡是女人路过的地方,都要有百丽”,可谓盛极一时。

但自2014年开始直至私有化之前,集团鞋类业务(即百丽国际营业利润的主要来源)业绩大幅下滑,进而导致百丽国际的整体财务表现持续下滑。

面对困难的经营环境,百丽国际决定对整个业务(包括集团业务)进行根本转型。于是,百丽国际决定在2017年私有化退市。

自此,百丽国际开启了长达7年的转型与改造。

改头换面的百丽时尚,身上有了鲜明的改变但也保留了部分原有基因。

改变的是,在品牌上,百丽时尚将经营范围扩大至BELLE、TATA、73Hours、Champion等19个品牌;在门店上,大幅削减了业绩欠佳的百货商场门店,截至2023年11月30日,鞋履门店数量还剩7444家,较2016财年底下滑43%。(编者按:本文将2016年3月1日至2017年2月28日的财报年度称为2016财年,其他财年依次类推。)

图 / 百丽时尚招股书

另外,为开拓线上业务,公司投入了大量资源,线上渠道收入比例从2016财年的不足7%,上涨到2023财年前三季度的27.7%。

没变的是,鞋履仍然是百丽时尚的绝对支柱。招股书显示,2021财年-2023财年前三季度,鞋履品类贡献的收入比例保持在86%以上。

图 / 百丽时尚招股书

而从百丽时尚披露的最终经营数据来看,这些举措尚没有帮助百丽时尚稳定业绩。

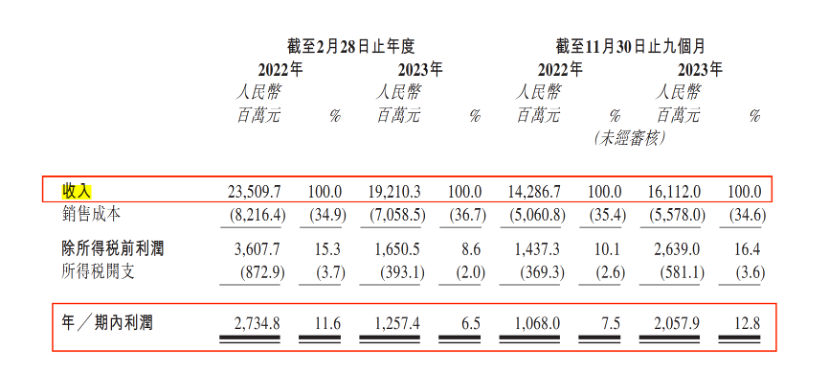

招股书显示,2021财年-2023财年前三季度,百丽时尚的收入分别为235.10亿元、192.10亿元、161.12亿元;净利润分别为27.35亿元、12.57亿元、20.58亿元。

图 / 百丽时尚招股书

不难发现,在2022财年,百丽时尚收入同比下滑超18%,而净利润更是直接腰斩。

带着这样一份成绩单,百丽时尚决定“杀回”港交所。

2

三番两次寻求上市

百丽与港交所渊源颇深,早在2007年5月,百丽就以“百丽国际”的名义登陆港交所。

在巅峰时期的2013年,百丽国际市值一度突破1500亿港元。但自此之后,因鞋类业务表现疲软,其股价也不断下挫。

在港交所上市的第10年,百丽国际选择离开港交所。

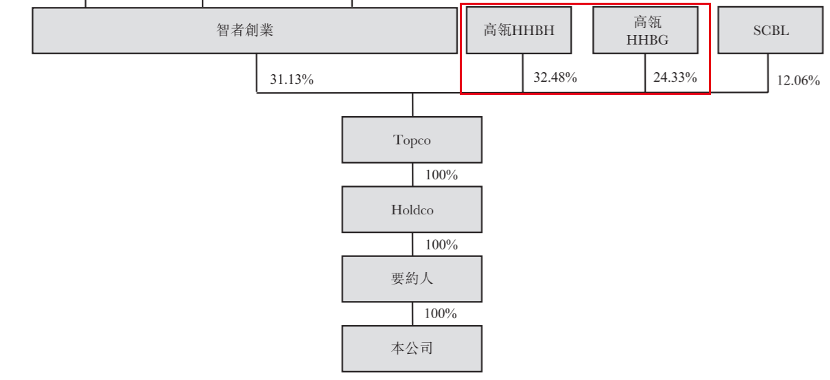

2017年,高瓴资本、鼎晖投资、智者创业(管理层股东)决定私有化百丽国际,私有化整体估值为531亿港元,要约收购规模为453亿港元。

在这场私有化交易中,高瓴资本创始人张磊高超的资本运作能力展现得淋漓尽致。

从表面来看,百丽国际的私有化交易金额甚至比前一年(2016年)私有化退市的万达还要高出百亿,创下了彼时港交所史上最大规模的私有化交易。交易完成后,高瓴资本持股56.81%,成为百丽国际第一大股东。

图 / 百丽国际公告

但百丽国际公告显示,要约人收购百丽国际的资金中280亿港元为债务融资,173亿港元为现金投资。

图 / 百丽国际公告

若仅以现金投资部分和高瓴资本的持股比例计算,高瓴资本仅付出了约98亿港元的现金代价,就拿下了百丽国际的控股权,而280亿港元的债务压力仍然留在了百丽内部。

对于私有化退市后的百丽,张磊寄予厚望。

据《亚洲私募股权》报道,在高瓴基金四期的募集过程中,张磊在向LP们阐释百丽私有化一案的投资逻辑和回报预期时,曾描绘过一个“3倍回报”的路线图。

若按照“3倍回报”目标计算,高瓴资本需要收回将近300亿港元的利益。

为了这一目标,张磊快速主导了百丽国际的业务拆分和重组,主要分成百丽时尚和运动鞋服业务滔搏两个主体,并于2019年将滔搏送进港交所。

3年后,又计划将百丽时尚推向资本市场。2022年3月,百丽时尚递表港交所,但半年后招股书失效,首次IPO以失败告终。

时隔两年,百丽时尚再次向港交所发起冲击。IPO前,高瓴资本持有百丽时尚44.48%股权,略低于智者创业的46.36%。可以说,这一次,百丽时尚能否顺利上市,对高瓴资本至关重要。

图 / 百丽时尚招股书

毕竟,滔搏跌跌不休的股价尚不能完全支撑起“3倍收益”目标的实现。Wind数据显示,截至2024年3月8日收盘,滔搏报收5.1港元/股,和盘中最高点11.57港元/股相比早已腰斩,现总市值仅剩316.26亿港元。

截至2023年8月31日,高瓴资本持有滔搏34.89%股权。若以此计算,高瓴资本持有滔搏的股权价值约110亿港元。

在滔搏上市之后减持,以及在滔搏、百丽时尚的分红中,高瓴资本获得了部分“回血”,但距离“3倍收益”的目标仍有差距。

而这也或许可以解释,百丽时尚为何三番两次寻求上市。

「创业最前线」试图向百丽时尚方面了解,高瓴资本、鼎晖投资等股东是否对百丽时尚的上市时间有具体规划,百丽时尚方面回应称,由于公司正处于静默期,不便回复。

3

资产负债率飙升,募资还债

这7年改造时间里,外界迫切想要了解百丽时尚的成果。只不过,百丽时尚交出的这份成绩单不算理想。

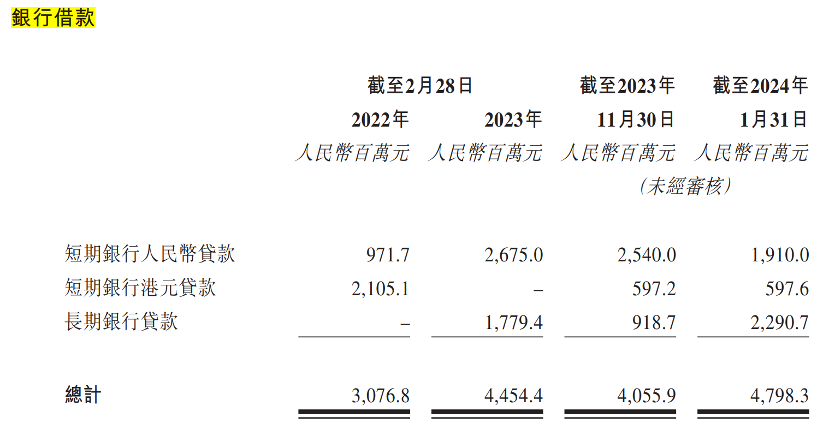

截至2024年1月31日,百丽时尚的银行借款高达47.98亿元,其中,短期银行贷款为25.08亿元。

图 / 百丽时尚招股书

居高不下的借款催高了资产负债率。Wind数据显示,2021财年至2023财年前三季度,百丽时尚的资产负债率分别为77.45%、84.64%、83.87%,直追以高负债率著称的房企。

图 / Wind

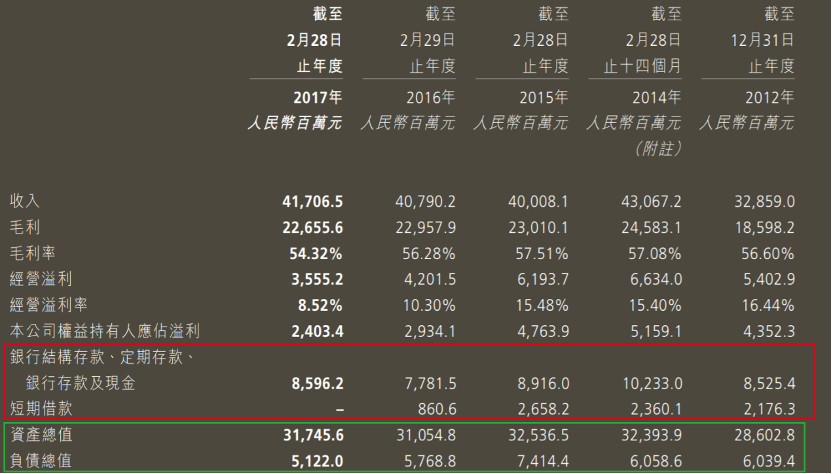

这和退市前的百丽国际形成鲜明对比。百丽国际发布的最后一期财报显示,截至2017年2月28日,企业没有短期借款,银行结构存款、定期存款、银行存款及现金高达86亿元。不仅如此,同期,百丽国际的资产负债率只有16%。

图 / 百丽国际财报

如今,百丽时尚再也没有了过去在现金流中的从容。

截至2024年1月31日,企业的银行结余及现金为22.56亿元、已抵押的定期存款6.03亿元。也就是说,企业的银行结余及现金甚至覆盖不了短期借款。

图 / 百丽时尚招股书

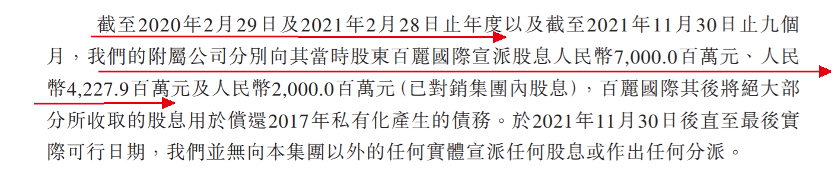

而这与企业多年来的巨额分红举措不无关系。2019财年-2023年前三季度,百丽时尚分别派息70亿元、42.28亿元、20亿元、20亿元及20亿元。

图 / 百丽时尚招股书

短短不到5年时间,百丽时尚派息约172亿元,而同期,企业的净利润甚至不到110亿元。

按照招股书的说法,百丽国际将绝大部分收取的股息用于偿还2017年私有化产生的债务。换句话说,过往5年时间里,百丽时尚大多在为过去私有化产生的融资负债“买单”,负重前行。

对于百丽时尚借款、资产负债率飙升,对现金流的压力是否感到担忧,以及未来是否仍然保持高额分红?「创业最前线」试图向百丽时尚方面了解,但百丽时尚方面表示由于公司正处于静默期,不便回应。

「创业最前线」还注意到,百丽时尚一边是利润长期流出,另一边则是存货不断积压难以变现。

2021财年至2023财年前三季度,企业的存货分别为40.67亿元、36.00亿元、43.70亿元,堆积的存货无法变现,不可避免地对企业的现金流造成影响。

图 / 百丽时尚招股书

对于百丽时尚来说,偿还借款与补充现金流已经成为当务之急。

本次IPO,百丽时尚对于募集资金的计划有三。其中,第一项用途就是用于偿还银行借款,足见募资还债需求之迫切。

图 / 百丽时尚招股书

此时此刻,无论是百丽时尚自身还是高瓴资本、鼎晖投资等资本方,都需要百丽时尚这一次的上市来“回血”。

只是,根据弗若斯特沙利文的预测,2022年至2027年,鞋履的复合年增长率仅有4.3%。在这个增长极为有限的市场,百丽时尚似乎已经无法讲述更多新故事。

或许正是因为此,张磊重点放在了数字化中。据多家媒体报道,在公开场合,张磊提及百丽时多次谈到数字化改造,而这次IPO募资除了还债、补流之外,另一用途就是数字化转型。

只是,百丽时尚第一次赴港IPO没成功或已在一定程度上说明,当前的资本市场很难为百丽的数字化故事“买单”。

请登录后查看回复内容