01

胶膜行业竞争格局

胶膜行业第一阵营:福斯特(市占率近50%)

第二阵营:斯威克、海优新材。

第三阵营:百佳年代、赛伍技术、祥邦科技、鹿山新材

第四阵营:天洋新材、信义储电等

胶膜行业整体格局较好,前三龙头市占率75-80%。前五市占率85%+。但近年部分新势力借助资本市场强化产能建设;组件企业由集中趋向于分散,导致需求向二三四线扩展;组件行业龙头为稳定供应链,战略培育多供体系。

这些原因和现象都造成行业竞争格局边际转差。但即便如此,行业前三仍然掌控75%以上的市场份额,是目前光伏行业格局相对较好的环节之一。

目前整体规划产能接近或超过800-900GW,但部分产能出现减速迹象。百佳年代、斯威克上市步伐缓慢,且2022年下半年开始业绩边际恶化特别是2023年Q4,造成部分产能推迟向后;

此外祥邦科技虽然通过增资扩股取得大量现金,但签订了对赌协议,在未上市之间,预计都不敢贸然投资。祥邦科技于2024年初再次提交了IPO申请相关的材料,但其2023年下半年利润急转直下及面临的各种质疑,可能导致上市步伐推迟;

信义储电的大规模进入胶膜计划,预计随着资金吃紧和产业链盈利困境而中止或减少规模,目前产销数据并不十分理想;

赛伍技术大规模扩产的产能主要集中于HJT类(5亿平),但是也是分批建设,预计将延续好多年,因为HJT整体发展低于预期;

天洋新材,销售与盈利能力不达预期,预计也将延缓上述扩产步伐;

行业巨头福斯特产能扩张也紧贴出货增长数据,相对谨慎。

海优新材伴随出货量增速减速及盈利下修,也同步减缓了产能扩张步伐。

故可预期来看,预计2024年经过充分价格竞争及行业粒子价格波动影响下,行业扩产步伐有所降低,真实的产能在2024年可能只有750-800GW左右,而组件预估需求为630GW,是行业格局相对较好的环节。虽然仍然比需求多20%,但胶膜环节是轻资产环节,以销定产,具备弹性。

02

胶膜2023年回顾

2023年一季度,为了狙击部分胶膜企业上市步伐,且应对行业竞争格局加剧的问题,行业龙头福斯特压制胶膜价格明显。

2023年Q1,EVA粒子价格从14000左右,上行至季度末的18495元,涨幅32.1%。但直到3月中旬之前,胶膜价格一直压制在9.89元一线(透明EVA,下同)。也就是说,虽然EVA粒子大幅涨价,但是胶膜价格一直未涨,直到3月底跳涨至10.81元一线。

2023年Q2需求不振引发EVA粒子价格走弱,从18495元一线跌至2季度末的14000元一线。胶膜价格亦同步下跌,且跌幅较大,2季度末胶膜价格跌至8.28元,远低于Q1同期价格。二季度同期POE胶膜价格亦不再坚挺,从17元一线跌至15元。

2023年Q3需求旺盛小幅推高胶膜价格但季度末迅速回跌至期初水平,胶膜价格整体攀升,最高9.71元,对应粒子价格16500。3季度行业盈利好转。但Q3,7、8两月胶膜价格对应并不十分友好,9月对应单价才较好。

2023年Q4期初,组件价格竞争加剧,去库存惨烈,粒子价格跳水,跌至11000元下方,跌幅超过25%。胶膜价格也跟随快速走跌,见年底7.38元,创出新低。Q4产业链盈利恶化趋势明显。POE类胶膜同期也大幅走弱,从15元跌至四季度末的14元附近,并在24年年初进一步下探至13.6元。

2024年年初,1.1万的粒子价格,对应胶膜价格7元左右,胶膜价格低迷,单位盈利较差,但无库存跌价影响。(与3季度前两个月差不多。)

2024年2月底3月初,粒子价格开始回升,胶膜价格也同步回升,行业盈利小幅改善。

2023年虽然行业困难,但龙头企业依然保持相对盈利(除第四季度预期跌价损失较大,可能会盈亏平衡或略有亏损)。行业第二名斯威克上半年盈利7-8000万,海优新材亏损,因为持有远高于行业标准的粒子库存导致跌价损失。

2024年伴随粒子价格处于低位,库存损失和波动预计将大幅收窄,行业整体盈利有望稍有好转。由于部分产能增长放缓、胶膜行业二三线企业上市步伐趋缓等原因,竞争格局加剧的问题在2024年也可能出现缓解。

随着2023年财报出清,部分上市步伐料将放缓,扩产意愿和能力也随之降低。

03

产业链公司分析

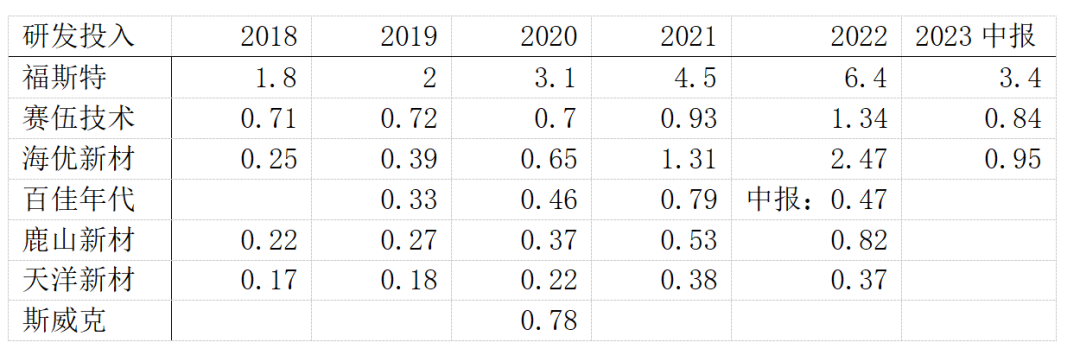

上图为各胶膜企业研发投入情况,龙头企业在研发投入方面具备领先优势,研发投入占当期净利润和毛利率相对较高。

行业整体来看,福斯特业绩相对稳定,市占率逐步从2022-2023年下滑的趋势中走出。但随着三四线胶膜企业强势扩产,致使海优新材、斯威克等二线龙头市占率在2023年稍有下滑。

福斯特2023年营收增速加快,摆脱了过去两年市占率下行的趋势,市占率稍有回稳,表明行业竞争格局好转。因资金充沛且原材料库存管理得当等原因,盈利表现好于行业整体,但仍受到二三四线企业扩张市占率的冲击。

海优新材财报巨亏,主要原因还是其在过去一年中累库了2个月的超额库存以及激增的研发投入(远高于同行的增速)拖累利润表现。其公司在原材料库存管理和市场策略方面与龙头企业来对比,仍存在较为明显的差距。海优新材2023年市占率所有下滑,出货增长不及行业平均水平。

赛伍技术,在2023年业绩表现相对平稳,主要是POE类出货增长所致。赛伍技术在2023年营收增长持平或稍逊于行业平均增速。

从行业短期发展趋势来看,一线组件巨头在短期失去部分市场份额,由强二线或者三四线新进入者夺取部分市场份额,致使胶膜行业亦出现集中度分散特点,三四线企业如鹿山新材、祥邦科技等迅速扩大市场份额。

但未来预计随着组件一体化深度内卷,行业重回马太效应,胶膜行业龙头市占率稍有下滑的趋势可能得以好转。

04

行业存在的问题

1、胶膜行业账单期较长(3+6个月)。

导致在营业收入大幅增长的时候,经营性现金净流量大幅为负,且资金不充分的企业,需要将应收账款或票据贴现换取现金流,同时上游企业较为强势,账单期较短,从而导致胶膜行业一直存在的现金流问题和资金使用效率较低的问题。

2、胶膜行业议价能力偏弱

胶膜行业上游多为组件大厂,采取成本+合理利润的方法进行产品定价。除了在少数时期,粒子紧缺的时候,获得了大量超额利润外,其余时间单位盈利能力整体持稳(盈利表现波动主要是原材料价格波动导致)。

3、轻资产模式

轻资产模式整体是优势,但扩张起来也比较快,就导致前几年胶膜行业新进入者较多,从而致使龙头企业市占率下滑的情况。随着行业未来马太效应及研发投入的持续增强,可能好转。

4、超额库存波动

胶膜行业一般都会有0.5-2个月的库存准备,而产品定价则根据当时的粒子价格来决定,而原材料方面占到整个成本的85%以上,所以原材料价格波动对盈利波动影响非常大,加剧了盈利周期现象。

05

行业投资逻辑和展望:

胶膜行业自2022年下半年盈利开始恶化,尤其是此前高库存的企业。2023年Q2和Q4盈利恶化更加明显,行业出清加剧。目前胶膜主流竞争企业约10家,行业格局整体相对稳定。胶膜行业轻资产模式,以销定产,整体盈利能力也较持稳。

但行业定价采取成本加成法,随着原材料价格波动收窄,盈利趋于稳定,但超额利润亦将减少。如果后期行业重回马太效应,营收规模的扩大带来的规模效应将对利润边际贡献较大,因为产业整体来看费用增长将低于营收规模增长所致。

长期来看,胶膜环节较为稳定,公司安全系数高,不太可能出现贸易限制。国内胶膜企业可通过海外设厂,进入国外扩产的组件产能环节,或是其优于其他环节的一个原因。但软肋是,下游客户多为组件大厂,被压榨较多(利润及账单期等),相对话语权不大,故长期来看,“归于稳定增长”。

长期盈利空间和弹性未必优于目前深度内卷的一体化等环节。

2024年伴随着国内POE产能投放加快以及纯POE胶膜市场份额被EPE等共挤胶膜替换,导致POE粒子价格出现走跌趋向。EVA粒子目前已跌至历史最低值附近,下跌空间有限,在供应充足背景下有望在低位盘桓。通过原材料库存成本差异与胶膜现货价格之间的差异获得的超额利润或损失整体不再。

胶膜环节2024年有望加快出海步伐,海外胶膜产能大幅增长。而这对于有资金优势的龙头企业来说是个更加利好的事情,海外产能盈利或好于国内。

伴随2024年3月组件开工率提升,粒子与胶膜价格同步回升带来的盈利好转现象,在2024年Q2是否能够维持(粒子价格与胶膜价格波动幅度对比),是观察行业盈利预期的关键观察因素。

请登录后查看回复内容