图片来源@视觉中国

对休闲零食行业来说,2023年是一个值得标记的刻度。

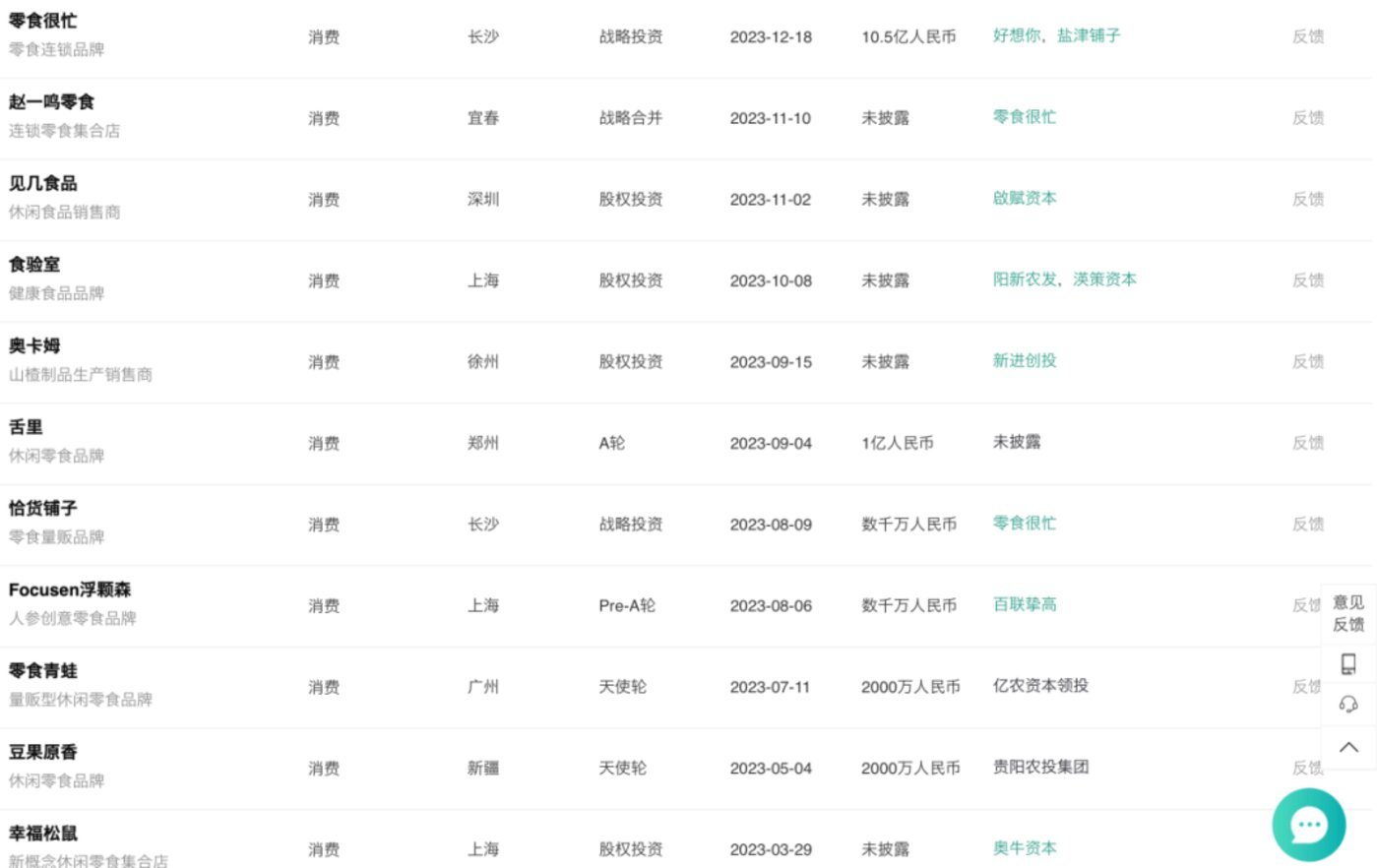

新消费投融资热度退潮,零食行业却热钱滚动,从年初到年尾融资不停。据金融数据公司烯牛数据统计,今年零食行业融资至少有10余起。

但估值逻辑已然转变。资本用脚投票,2023年三只松鼠、良品铺子、来伊份等零食老玩家纷纷遭股东减持,新的零食量贩品牌迎来一轮投资热潮。

渠道在变。如今,家庭“周边三公里”的价值被重新估量。伴随门店扩张,一场疯狂的价格战开打。

“新王”诞生。良品铺子、来伊份等零食巨头业绩缩水,从湖南跑出的“零食很忙”和江西跑出的“赵一鸣”则在下沉市场疯狂扩张,并在2023年末合并为拥有6500家门店的零食公司,估值105亿元,规模碾压三只松鼠、良品铺子、来伊份。

今年7月,界面曾报道零食很忙可能最早在明年年初在A股市场或港股市场IPO,筹集1-2亿美元,但后来遭到否认。

吊诡的是,对于大多数生活在一二线城市的人们来说,这个零食界的“庞然大物”,却是他们从没见过、鲜少听闻的存在。

6500家店,估值百亿,湖南跑出个零食新巨头

不少消费者对今年零食行业的“震荡”有所感知。

发家于宁波余姚的“老婆大人”已经深耕浙江10多年,是华东地区最大零食品牌。但近年来不断传出门店倒闭、会员卡暂停使用的消息。直到今年年底,老婆大人传出被上市公司万辰集团收购的消息。

老婆大人500多家门店,作价仅867.75万元,令人唏嘘。但是对消费者来说,却松了一口气:背靠上市公司,大家再也不用担心消费卡用不了。

作为浙江人熟悉的品牌,老婆大人在很多人印象中并不便宜。“每次去都是一两百,东西也不多,我看其他品牌二三十元可以买到一大袋。”“老婆大人是涨价了吗,一小袋一百多了。”杭州多位消费者表示。

老婆大人的会员制度也颇受争议。“办卡优惠不了多少,每次结账还要充卡,后面不用会员卡了,但每次结账又被店员催办会员卡,你说不办还疯狂推销。”一位消费者表示。《天下网商》多次前往老婆大人门店,确实每次都遇到了会员卡的推销。

在以老婆大人为代表的量贩零食老玩家身后,下沉市场一些地区的“零食新贵”们已长成“巨兽”。

赵一鸣最早是2019年起家于自江西宜春的一家小炒货店。今年8月,赵一鸣官宣开出2000多家店;零食很忙最初则是2016年开在湖南长沙的一家零食加盟店。10月,零食很忙宣布门店数量突破4000家;再加上有超过2000多家门店的零食有鸣、接近4000家门店的爱零食……粗略计算,全国量贩零食门店数量就已经达到了2万多家。

如果解释这一年线下零食量贩店的疯狂与巨变,或许有两方面重要原因。

一是模式。零食行业门槛并不高,零食新物种们打着“白牌+低价+加盟”的模式,在需要即时满足的零食行业,低价成了最佳武器,再加上过去三年线下大量门店退潮,且店铺租金低,留出空间让门槛较低的零食量贩店快速复制。

二是资本催熟。零食很忙拿到过红杉、高榕等的融资。今年2月,赵一鸣拿到黑蚁资本和良品铺子1.5亿元融资;12月,赵一鸣与零食很忙合并。此次并购由零食很忙发起,新公司命名为“零食很忙集团”,成为门店超过6500家的行业“巨无霸”。

而这个新公司,在12月底又获得了来自好想你和盐津铺子共10.5亿新融资。

零食很忙集团有零食界的“蜜雪冰城”之称。区别在于,当“雪王”已经充满北上广的街道,零食很忙仍潜伏低线市场。

据36氪报道,今年上半年,零食很忙、赵一鸣零食营业收入分别为37.81亿元和27.86亿元,合计65.67亿元,有知情人士透露,预计合并后今年门店营业额预计达百亿元以上。

而据三只松鼠财报显示,2023年前三季度营收为45.82亿元,2022年营收则为72亿元;良品铺子前三季度营收为59.99亿元,2022年营收为94.4亿元。对比之下,零食很忙大有后来居上的势头。

换帅、降价、上诉,零食“旧王”们的攻守

“新王”上位,“旧王”也在转型。

今年2月份,良品铺子与黑蚁资本联合投资赵一鸣。今年10月,良品铺子就打算将这笔投资“落袋为安”,以1.05亿元的价格将赵一鸣的股份甩卖,如若成功,可获利6000万元。

这本应该是和平分手、皆大欢喜的剧本,但随着赵一鸣与零食很忙“牵手”的消息传出,良品铺子坐不住了,反手就以“刻意隐瞒、损害小股东知情权”为由起诉赵一鸣。

个中纷争尚无定论。但就时间线来看,良品铺子的“退”,赵一鸣与零食很忙的“抱团”,又过了一个月,10亿新融资就到账了。

有分析认为,从线下起家的良品铺子从某种程度上会与零食很忙形成同业竞争,而新入主的好想你和盐津铺子则在供应链资源上能给予支持,又能在渠道上形成一定互补。

对于良品铺子来说,赵一鸣与零食很忙的合并,无疑是一场严峻的挑战。

消费者越来越精打细算,利润空间被压缩,今年三季报营收利润双降,表面上投资赚了点钱,但曾经的投资标的成为最大的竞争对手。个中滋味,确实有些五味杂陈。

良品铺子展开了一场声势浩荡的自救——实施成立2017年来最大规模降价,最高降幅45%。今年年初新上任的董事长杨银芬发出“危言”警示,眼下不仅是活得困难的问题,而是活不活得下去的问题。

2020年的“高端零食第一股”,去年还以近百亿营收规模晋升行业老大,转眼就面临“活下去”难题,良品铺子诠释了零食行业的残酷。

新物种们在线下“卷”起来,结结实实将高端零食品牌们的价格“拉下水”。

而在去年,线下门店收缩、频频受到股东减持的三只松鼠,也打出“高端性价比”的战略。它曾经试图树立起品牌价值和符号——用以区隔白牌为主的量贩零食店。但最近,三只松鼠创始人章燎原感慨:之前我真的贵了,接纳“量贩零食店里最受欢迎和认可的是那些白牌产品”,愿意为此干掉品牌溢价。

零食行业的价格战早就开始,只是从未像如今那么赤裸裸。

零食行业大混战,洗牌才刚刚开始

在低客单、高复购的零食行业,向来秉承渠道为王。

在流量和渠道的洼地,往往能捧出新巨头。上世纪的旺旺、统一、康师傅等零食品牌靠着商超渠道占据人们的心智;随后来伊份、良品铺子等在线下开店,分割一部分市场;再到淘宝起家的三只松鼠,乘着货架电商的红利起飞;随着线上流量成本增加、天花板临近,零食新物种涌现……

正如章燎原所说,当初的电商也是大家所认为的“非主流”赛道,三只松鼠率先进入并获得成功,但“风水轮流转,这又是一个周期”。

而如今,游戏模式却早已不同。为货架渠道付出的进场费、上架费等取消,中间商被取缔,标准化店型、数字化管理优化链路和流程,零食新物种把留出来的利润空间转化为价格优势,成为争夺市场的杀手锏。

投资零食很忙的启承资本创始合伙人张鑫钊分享品牌商和零售商在中间的矛盾。“中国品牌商试图构建一套流转体系,代替零售商订货、营销、选品以及存储物流,这其中产生众多如订货不准确、重复上新、无效促销活动等,这些成本损耗最终承受者是消费者。”他认为,“买方时代”下,折扣化的本质是消费者的代理机制——逐渐将品牌的主导地位取代,完成选品、促销、履约等工作。

事实上,价格战确实已在倒逼零食企业升级。

良品铺子们降价的支撑是什么?又如何维持利润?

《天下网商》发现,他们通过自身供应链升级,从各个环节抠利润,即专攻“硬折扣”。

三只松鼠创始人章燎原将学习对象指向了所有零售企业都在学习、却很难学会的山姆模式,他将目前的休闲零食行业比作“战国时代”。

三只松鼠在减少中间流通成本的同时,推动原料国产化,与此同时,扶植自有品牌。譬如在三只松鼠今年开出的社区零食店中,自有儿童零食品牌小鹿蓝蓝就被放在醒目位置。“我不是品牌,我就是零售,要杀掉品牌溢价。”章燎原曾发出这样的判断。

而良品铺子的杨银芬则从整肃供应商开始——整合供应链能力,挤出供应链端“水分”。“保证商品品质的同时,把价格打下去。对消费者好一点。”杨银芬表达了决心,“我会跟供应商强调,各行各业都在变,我们也需要跟着变,不变会死。”

从这个角度,或许零食行业的整合并购、价格战并不是一件坏事,反倒是行业升级、撇去泡沫,让消费者获利的事情。

事实上,除了赵一鸣和零食有鸣“抱团取暖”之外,今年以来零食行业并购频频,零食很忙战略投资“恰货铺子”、爱零售收购恐龙和泰迪、万辰集团收购老婆大人……关于合并,赵一鸣零食创始人赵定曾表示:“如果要去打的话,都是输家,没有赢家。”二者合并有助于减少竞争和内耗,也能加速走向全国。

过去几年,愈加便利的社区零食店,以及不再有负担的价格,让零食行业规模不断增长。

艾媒咨询数据就显示,中国休闲零食市场已经成为一个万亿市场——2010年到2022年从4100亿元增长至11654亿元,预计2027年中国休闲食品行业市场规模达12378亿元,休闲零食由快速增量市场转向微增市场。

良品铺子们大刀阔斧改革与深刻自省或许来自于一种深深的警惕:随着零食界“新王”诞生,它在行业内规模效应更强、话语权更大,对供应链具有更大议价权——意味着剩余行业生存空间的厮杀将更为激烈。

据公开报道,零食很忙毛利率只有18%左右,低于2023年前三季度三只松鼠的24.74%、良品铺子的28.54%。早期在资本输血模式下的跑马圈地不会长久,快速分出胜负占领市场,回归合理毛利是狂奔中的零食品牌们急需寻找的出口。

在存量市场到来之前,零食行业的风暴不会停止,洗牌或许才刚刚开始。

请登录后查看回复内容